تا چند سال پیش، مالیات بیشتر مسئله کارمندها یا شرکتهای بزرگ بود و شرکتهای کوچک یا مشاغل آزاد چندان درگیر مالیات نمیشدند. اما با کاهش درآمدهای نفتی دولت در سالهای اخیر، سیاستگذار در تلاش است تا پایههای مالیات را گستردهتر کند و به همین خاطر مالیات به مسئله گروههای بیشتری تبدیل شده است. دامنه این گسترش از گرفتن مالیات خانههای خالی و خودروهای لوکس تا شناسایی شرکتها و افراد جدیدِ مشمول مالیات میشود. اوج این موضوع را میتوان در بودجه پیشنهادی ۱۴۰۳ دید که دولت قصد دارد درآمدهای مالیاتی خود را با رشد ۴۹.۸% به ۱۱,۲۲۰ هزار میلیارد ریال افزایش دهد در شرایطی که کل بودجه پیشنهادی ۱۸.۲% رشد داشته و سهم درآمد مالیاتی از کل بودجه به ۴۵.۵% افزایش میکند و درآمد مالیاتی دولت تقریبا دو برابر درآمد حاصل از فروش نفت، گاز و فرآوردههای نفتی خواهد بود.

افزایش مالیات در وضعیت حاضر با نارضاییهای گستردهای در میان مردم همراه شده است؛ چراکه در سالهای اخیر به دلایل مختلف خانوارها تحت فشار مالی هستند و کاهش تولید ناخالص داخلی تا جهش تورم و نرخ دلار، زندگی مردم را سختتر کرده است.

اما دولت مدعی است بخش مهمی از فعالیتهای اقتصادی کشور به فعالیتهای غیرمولد و سوداگرانه اختصاص دارد که برای عموم مردم منفعت خاصی ندارد و حتی آن را یکی از عوامل تورم معرفی میکند. دولت امیدوار است با گسترش تنوع مالیاتی و به طور خاص مالیات بر ثروت و رفتارهای سوداگرانه، افراد و شرکتها را به فعالیتهای مولد ترغیب کند و از این طریق درآمدهای مالیاتی خود را افزایش دهد.

این مطلب نگاهی دارد به روند تاریخی درآمدهای مالیاتی دولت و تغییرات سهم ردیفهای مالیاتی وصول شده در طول زمان. همچنین با تعدیل مقدار درآمد مالیاتی دولت با تورم و نرخ دلار، تلاش شده تا میزان حقیقی درآمد مالیاتی دولت مشخص شود. در ادامه خواهیم دید که اکثر ردیفهای مالیاتی جدید، در عمل کارآمد نبوده و تلاش دولت برای افزایش ردیفها و درآمدهای مالیاتی، نتوانسته چاه طویل هزینههای حکومت را پر کند و همچنان دولت با بحران کسری بودجه مواجه است.

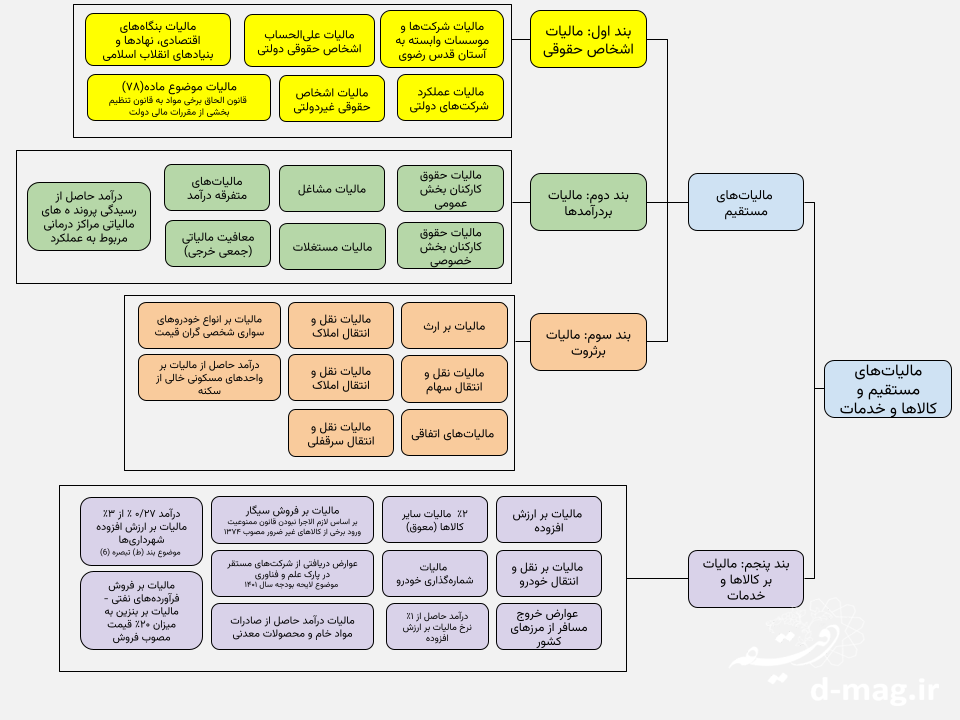

ساختار مالیاتی در ایران

اطلاعات ارائه شده در این بخش براساس گزارشهای «معاونت پژوهشی مرکز آموزش، پژوهش و برنامهریزی مالیاتی» زیر مجموعه سازمان امور مالیاتی کشور تهیه شده است. این معاونت به صورت سالیانه مبالغ دریافتی دولت به تفکیک ردیفهای مالیاتی را گزارش کرده است. این گزارشها از سال ۱۳۵۰ تا ۱۴۰۱ در وبسایت این سازمان در دسترس قرار دارند. از سال ۱۴۰۱ میزان مالیات وصول شده تا پایان هر ماه هم به گزارشها اضافه شده است.

طی این سالها ردیفهای مالیاتی ایران براساس قوانین مجلس و بودجه سالیانه، با تغییرات گستردهای مواجه شده و ردیفهای زیادی اضافه و کم شده است. اثر این موارد را میتوان در گزارشهای فوق به راحتی مشاهده کرد. با شروع یک قانون، ردیف مالیاتی آن در گزارش افزوده شده و مقدار وصول شده آن اعلام گردیده و با حذف یا انقضا آن قانون ردیف آن هم از این گزارشها حذف شده است.

بر اساس این گزارشها، میتوان مالیات در ایران را به دو دسته مالیاتهای مستقیم و مالیات بر کالا و خدمات در دستههای زیر تقسیم کرد.

الف) مالیاتهای مستقیم

- مالیات بر اشخاص حقوقی

- مالیات بر درآمدها و

- مالیات بر ثروت

ب) مالیات بر کالا و خدمات

همین استانداردِ طبقهبندی تقریبا مبنای همه گزارشهای کشور از جمله بودجه سالانه است.

با وجود اینکه عناوین پایههای مالیاتی در ایران گسترده به نظر میرسد اما بخش عمده آن در ایران از چند بخش مشخص تامین میشود که مهمترین آنها عبارت است از:

- مالیات بر اشخاص حقوقی غیر دولتی

- مالیات بر ارزش افزوده

- انواع مالیات بر حقوق و مشاغل

مالیاتهای مستقیم و کالا و خدمات

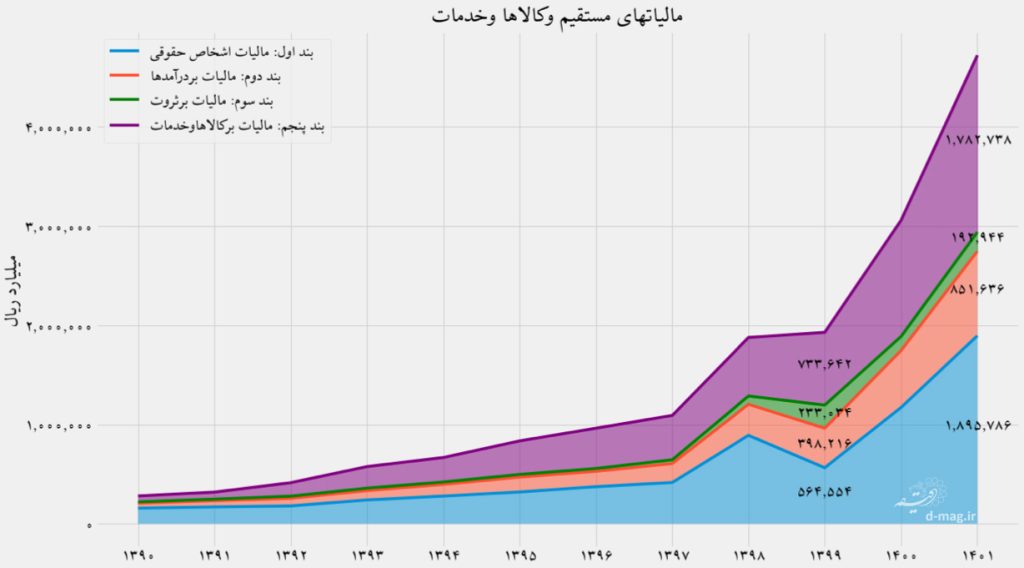

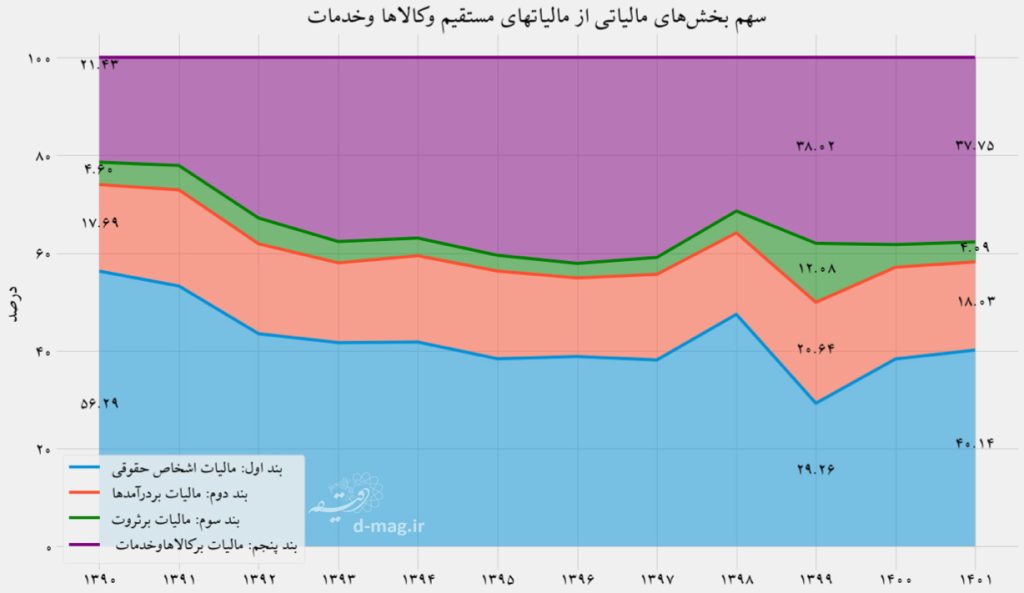

میزان مالیاتهای مستقیم و کالا و خدمات که همان درآمد مالیاتی کشور است از ۴۳.۳ میلیارد ریال در سال ۱۳۵۰ به بیش از ۴,۷۲۳ هزار میلیارد ریال در سال ۱۴۰۱ افزایش یافته است و ارزش اسمی آن ۱۰۹ هزار برابر شده است. در سالهای اخیر دو بخش مالیات بر اشخاص حقوقی و مالیات بر کالاها و خدمات بار اصلی مالیات در کشور را بر عهده داشتهاند و معمولا مالیات بر ثروت نقش چندانی در میزان کل مالیات دریافتی نداشته است.

از سال ۱۳۹۰ به این سو با وجود تلاش سیاستگذار برای افزایش مالیات بر ثروت در نهایت سهم این نوع مالیات تغییری نکرده است و در حدود ۴% باقی مانده است. تعریف ردیفهای مالیاتی چون مالیات بر خودرو لوکس و خانههای خالی نتوانسته سهم این نوع از مالیات را از کل درآمد مالیاتی افزایش دهد. تنها در دوره کرونا و در سال ۱۳۹۹ آن هم به دلیل وضع مالیات بر معاملات سهام و رشد حجم معاملات در آن سال، سهم مالیات بر ثروت افزایش پیدا کرد. با وجود وعدههای زیادی که در خصوص این مالیاتها و اثرات مثبت آنها داده شد، در عمل مشخص شد که این مالیاتها با رویههای موجود چندان قابل اخذ نیستند و اثر آنها بر مواردی مثل تورم و سوداگری هم قابل اتکا نیستند.

همچنین با وجود رکود پیش آمده در سالهای اخیر، کاهش قدرت خرید و سرکوب دستمزدها سهم مالیات بردرآمدها تغییری نکردهاست. این امر نشان میدهد دولت بدون توجه به شرایط خانوارها مالیات خود را اخذ کرده و حتی در شرایطی مثل سال ۱۳۹۹ که به دلیل شیوع کرونا، اوضاع خانوارها در بدترین شرایط خود قرار داشت سهم این بخش تا ۲۰.۶% افزایش پیدا کرده است.

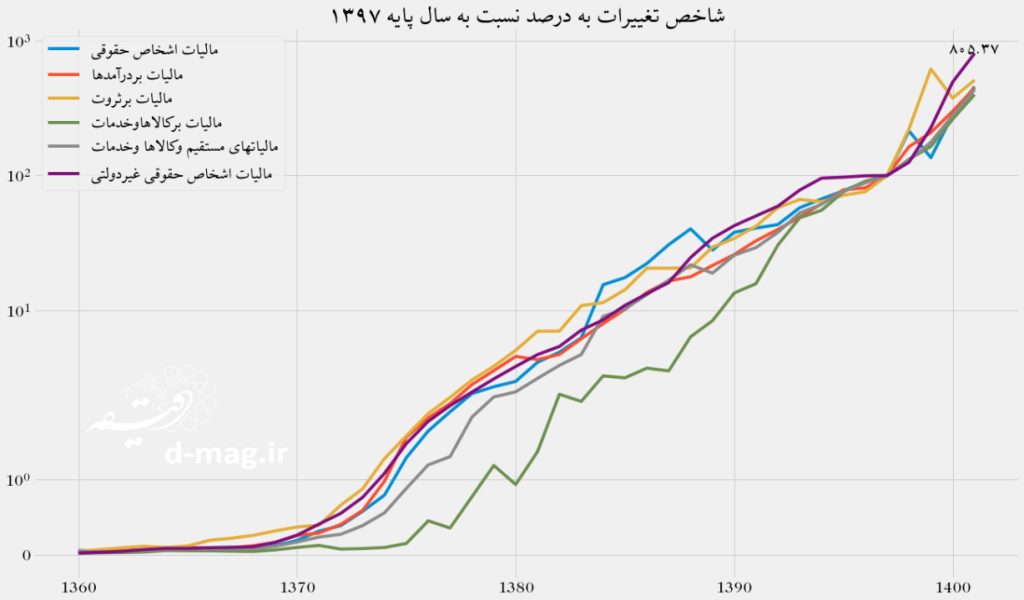

با تحریم ایران از سال ۱۳۹۷، اهمیت درآمدهای مالیاتی برای سیاستگذار افزایش پیدا کرد و سیاستگذار سعی کرده با افزایش پایههای مالیاتی هزینههای خود را تامین کند. بیشترین سهم این افزایش مربوط به مالیات بر اشخاص حقوقی غیر دولتی و مالیات بر ثروت بودهاست بهطوری که این دو ردیف، سریعترین رشد را در بین ردیفهای مالیاتی از سال ۱۳۹۷ داشتهاند.

تغییرات میزان مالیات دریافتی در بلندمدت

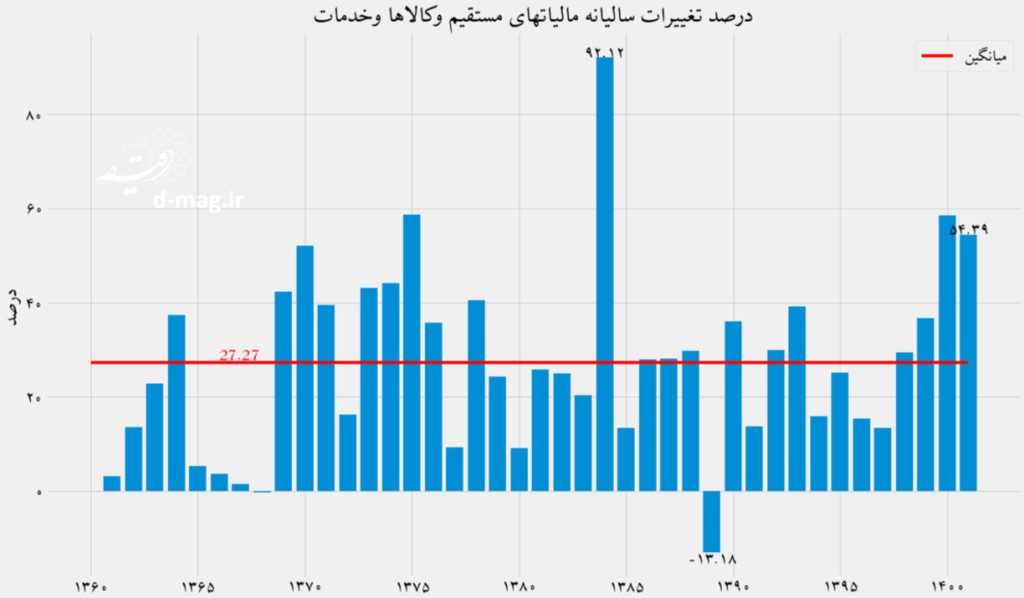

به طور متوسط درآمد مالیاتی دولت سالیانه ۲۷.۲۷% رشد کردهاست. بیشترین افزایش مالیات در تاریخ ایران مربوط به سال ۱۳۸۴ است که مالیاتها ۹۲% رشد داشته است. در آن سال برای اولینبار ردیفی با عنوان مالیات بر عملکرد نفت تعریف شد (۱) و دولت از محل آن ۳۲ هزار میلیارد ریال مالیات اخذ کرد. اخذ این ردیف مالیاتی تا سال ۱۳۸۸ ادامه پیدا کرد و پس از آن با آزادسازی قیمتها حذف شد.

تنها در سال ۱۳۸۹ میزان مالیات اسمی دریافت شده از سال قبل از آن کمتر بوده که در نوع خود منحصر به فرد است. مهمترین دلیل کاهش مالیات در آن سال هم حذف ردیف مالیات عملکرد نفت بوده است.

از سال ۱۳۹۸ به بعد با وجودی که کشور تحت تاثیر تحریم بوده و با شوکهایی مثل کرونا مواجه شده، افزایش سالیانه درآمد مالیاتی دولت بیشتر از رشد بلندمدت آن بودهاست. بخشی از آن بهدلیل افزایش تورم و رشد مقادیر اسمی مالیات بودهاست. نکته جالب توجه این است که با وجود این افزایش اسمی مقادیر مالیات، همان طور که در ادامه توضیح میدهیم، مقادیر حقیقی مالیات در این سالها کاهش هم یافته است.

مقادیر حقیقی مالیات

با توجه به بالا بودن تورم در ایران، مقادیر اسمی همواره صعودی هستند اما برای تحلیل بهتر لازم است مقادیر حقیقی نیز مورد بررسی قرار گیرد. میزان مالیات حقیقی، بیانگر قدرت واقعی مالیاتی است که مودیان مالیاتی میپردازند. هر چند بودجه دولت بر اساس مقدار اسمی است اما مقدار حقیقی مالیات است که بیانگر قدرت خرید کالا و خدماتی است که دولت از محل آن بدست میآورد. مالیات حقیقی تابعی از رشد حقیقی اقتصاد، ضرایب مالیاتی و … است و مقادیر اسمی مثل تورم بر آن اثر ندارند.

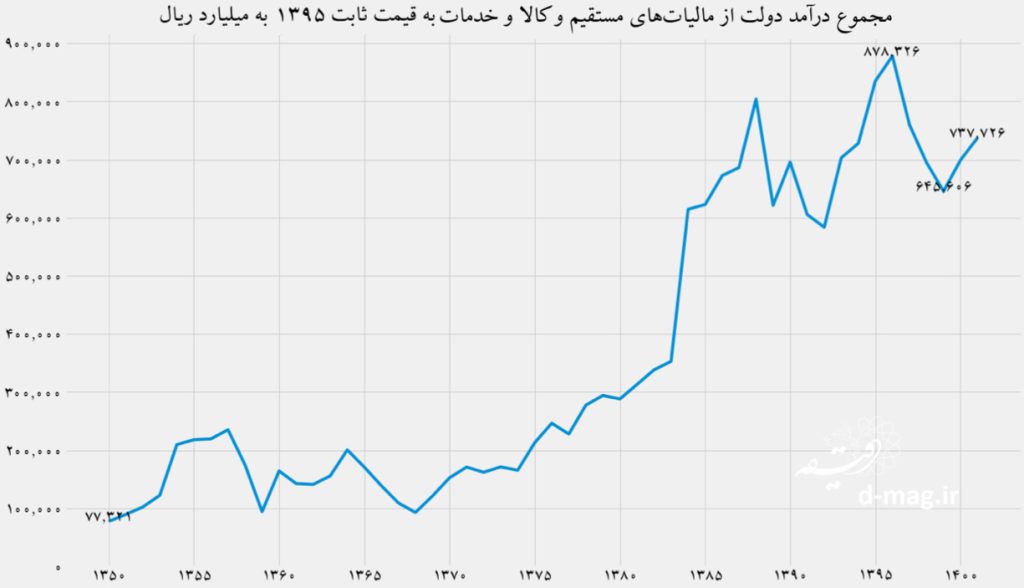

در صورتی که مبالغ مالیات دریافتی در ایران، با قیمت ثابت سال ۱۳۹۵ تعدیل شوند (۲)، میتوان دید که از سال ۱۳۵۰ تا سال ۱۴۰۱ میزان حقیقی مالیات دریافتی دولت ۹.۵ برابر شده و از ۷۷ هزار میلیارد ریال به ۷۳۷.۷ هزار میلیارد ریال افزایش پیدا کردهاست. اوج درآمد مالیاتی مربوط به سال ۱۳۹۶ است که در آن سال به قیمت حقیقی سال ۱۳۹۵، ۸۷۸ هزار میلیارد ریال مالیات اخذ شد.

مالیات حقیقی در ایران از سال ۱۳۶۷ تا سال ۱۳۸۸ یک روند صعودی داشته اما پس از آن تحت تاثیر تحریمها، کند شدن رشد اقتصادی و افزایش سریع تورم، دچار نوسان شدهاست. در سالهایی که تورم جهش سریعی داشته، از آنجا که دستمزدها در شروع سال تعیین میشود و سود بنگاهها با تورم رشد نمیکند، در نهایت رشد درآمد مالیاتی دولت از تورم عقب میماند و مقدار حقیقی آن کاهش مییابد. این امر نشان میدهد که تلاش دولت برای کاهش وابستگی به درآمد نفتی و افزایش سهم مالیات از درآمد دولت، بدون کنترل تورم ممکن نیست. تا زمانی که جهشهای پی در پی و بیثباتی پولی در کشور حاکم باشد درآمد مالیاتی نمیتواند با تورم همگام شود و عقب خواهد ماند.

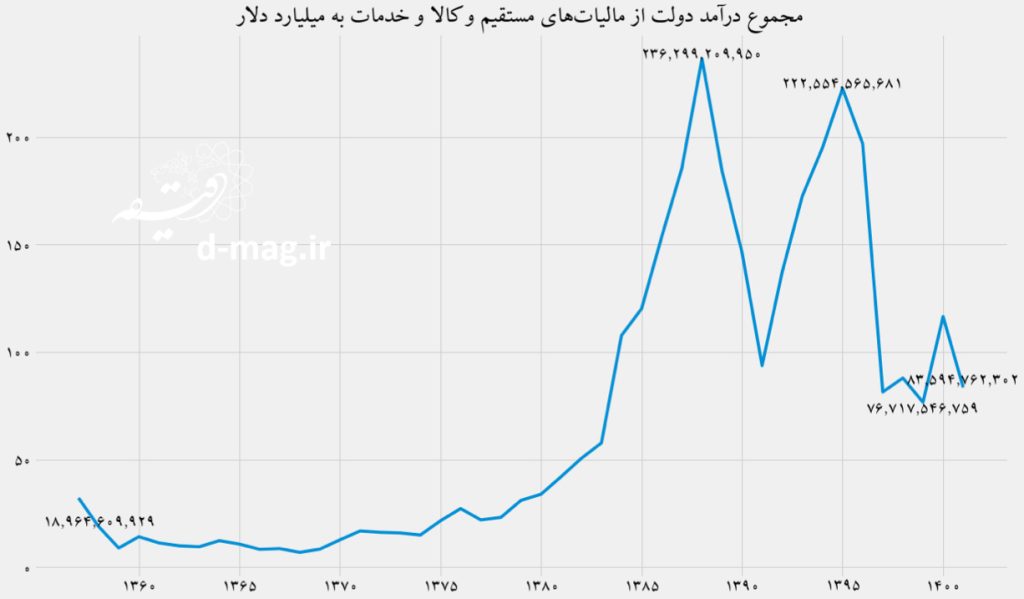

برای محاسبه قدرت حقیقی درآمد مالیاتی یکی از راهها تعدیل آن با تورم است، اما میتوان درآمد مالیاتی دولت را با قیمت دلار هم تعدیل کرد. این امر از این جهت مهم است که بخش مهمی از هزینههای دولت مثل بودجه عمرانی و خرید بسیاری از کالاها در واقعیت تابع قیمت دلار است. زمانی که قیمت دلار در ایران جهش پیدا میکند، درآمد دلاری دولت به سرعت کاهش مییابد و دولت را با مشکل کسری بودجه، بخصوص در بخش پروژههای عمرانی مواجه میکند.

ارزش دلاری مالیات در ایران در سال ۱۳۵۷ برابر ۱۸.۹ میلیارد دلار بوده که به ۲۳۶ میلیارد دلار در سال ۱۳۸۸ افزایش پیدا میکند و پس از آن تحت تاثیر نوسانات نرخ دلار قرار میگیرد. به طوری که در سال ۱۴۰۱ ارزش دلاری مالیات اخذ شده برابر ۸۳.۵ میلیارد دلار است که کمتر از درآمد مالیاتی سال ۱۳۸۴ است.

همچنین میتوان مشاهد کرد که جهشهای قیمت ارز، معادل دلاری درآمد مالیاتی کشور را با نوسانهای شدید مواجه میکند که امکان برنامهریزی را از سیاستگذار میگیرد. بخشی از هزینههای پیشبینی شده در بودجه با افزایش قیمت دلار افزایش پیدا میکند و درآمدهای مالیاتی دولت نمیتواند کفاف این هزینهها را بدهد.

مالیات بر اشخاص حقوقی و مالیات بر ارزش افزوده

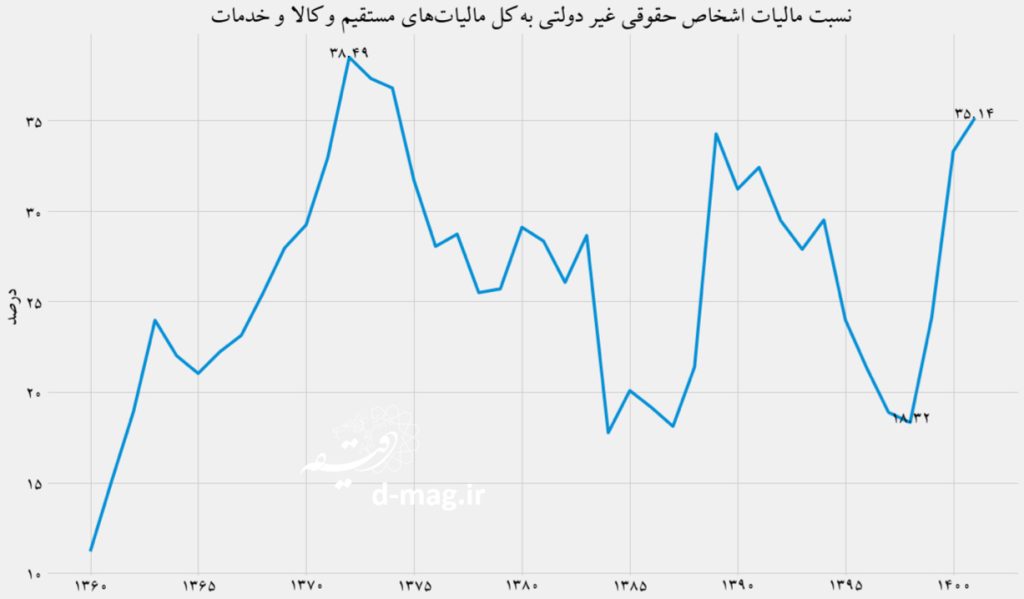

در بین ردیفهای مالیاتی دو بخش مالیات بر اشخاص حقوقی غیر دولتی و مالیات بر ارزش افزوده از اهمیت ویژهای برخوردار هستند. این دو در مجموع ۶۰% درآمد مالیاتی دولت را در سال ۱۴۰۱ تشکیل دادهاند. مالیات بر اشخاص حقوقی غیر دولتی بزرگترین ردیف مالیاتی در ایران است و به تنهایی سهمی بین ۱۸ تا ۳۵% از کل درآمد مالیاتی دولت را دارد. سهم این مالیات در سال ۱۳۹۹ و تحت تاثیر کرونا و تعطیلی شرکتها به کمترین میزان رسید و در دولت فعلی هم سهم آن در حال افزایش است.

دریافت این مالیات برای دولت یکی از سهل الوصولترین ردیفهای مالیاتی است و با شرایط اقتصادی کشور رابطه معکوس دارد. میتوان دید در سالهایی که درآمد نفتی کشور سرشار است و دولت به منابع دیگر دسترسی دارد، سهم اشخاص حقوقی از کل درآمد مالیاتی دولت کاهش یافتهاست. اما در مقاطع تحریم و جنگ، سهم این گروه افزایش یافته و دولت در شرایط سخت، فشار حداکثری را بر بنگاهها وارد کرده است.

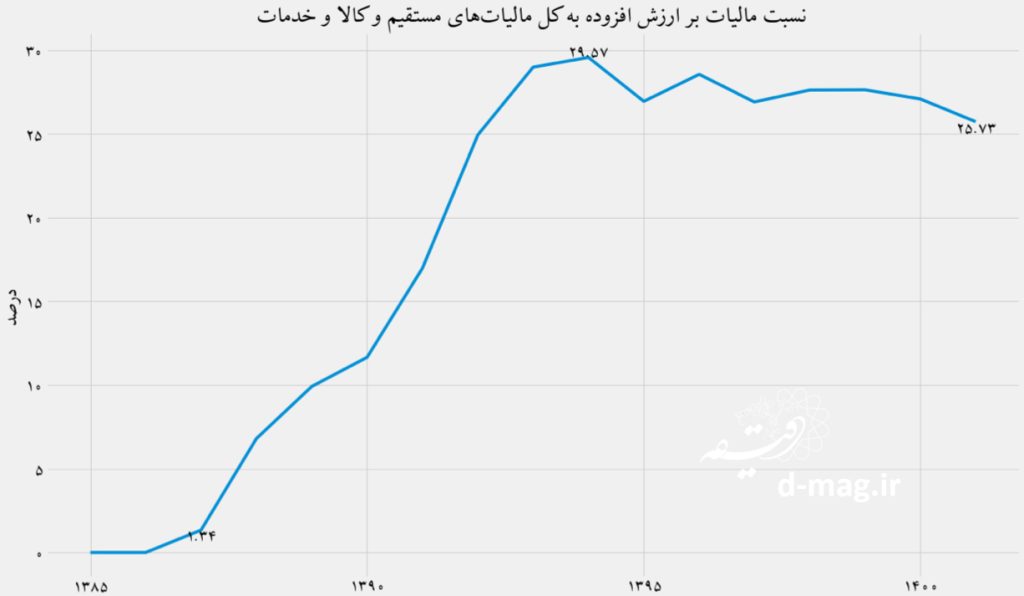

دومین ردیف بزرگ مالیاتی در ایران مالیات بر ارزش افزوده است. این ردیف در زمان ریاست جمهوری محمود احمدینژاد با وجود مخالفت شدید بنگاهها و مردم، به ردیفهای مالیاتی کشور افزوده شد. اخذ این ردیف مالیاتی از سال ۱۳۸۷ آغاز شد. مالیات بر ارزش افزوده از سال ۱۳۹۳ برابر ۹% است. در برنامه هفتم توسعه قرار بود از سال دوم به ۱۰% افزایش پیدا کند و پس از آن سالی ۱% افزایش یابد تا به سقف ۱۳% برسد. در نهایت افزایش این ردیف مالیاتی، در کمیسیون تلفیق مجلس رای نیاورد و همان ۹% باقی ماند. در سالهای مختلف بازاریان بارها به دلیل اعتراض به نحوه محاسبه آن دست به اعتصاب و اعتراض زدهاند. (۳)

سهم مالیات بر ارزش افزوده از کل مالیات اخذ شده تا سال ۱۳۹۴ به طور پیوسته افزایش یافته و به ۲۹.۷۵% از کل مالیاتها رسیده و پس از آن همواره سهمی بیشتر از ۲۵% را داشته است.

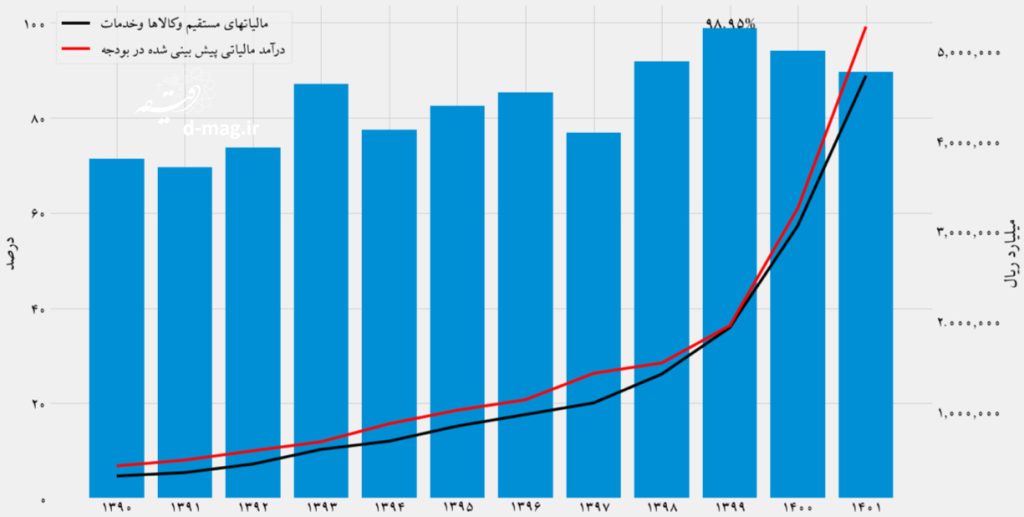

مقایسه درآمد مالیاتی پیشبینی شده در بودجه و میزان تحقق یافته

با بررسی دادههای سال ۱۳۹۰ به بعد، میتوان دید که محقق نشدن درآمد پیشبینی شده، یکی از مشکلات نظام مالیاتی است. در این سالها نسبت مالیات محقق شده به مقادیر پیشبینی شده در بودجه بین ۶۸ تا ۹۸% متغیر بوده است. مهمترین دلیل این عدم تحقق، واقعبینانه نبودن درآمد پیشبینی شده مالیاتی در بودجه است. در بسیاری از سالها سیاستگذار بدون توجه به شرایط کشور، مقدار هزینهها را در بودجه افزایش داده و سپس برای متعادل کردن درآمدها و هزینهها در بودجه، درآمدهای مالیاتیای پیشبینی کرده که امکان تحقق آن وجود نداشته است.

از سال ۱۳۹۰ تا سال ۱۴۰۱، بیشترین نسبت درآمد مالیاتی محقق شده مربوط به سال ۱۳۹۹ است . این سال اوج همگیری کرونا بود، بسیاری از فعالیتهای اقتصادی تعطیل شدهبودند و درآمدهای نفتی هم با سقوط قیمت نفت به شدت کاهش یافته بود. با این وجود، تقریبا همه درآمد مالیاتی پیشبینی شده در بودجه آن سال محقق شد.

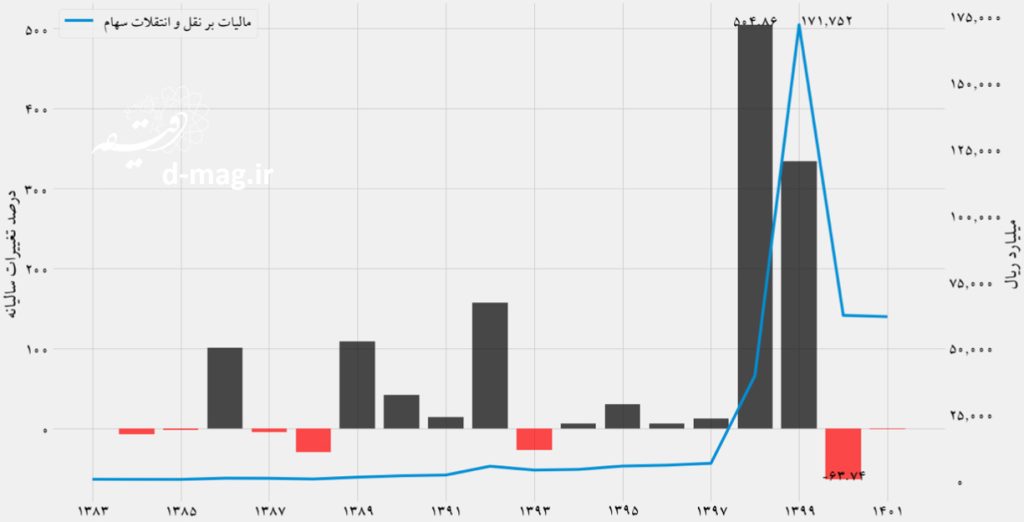

در این سال شاهد بیشترین سهم مالیات بر ثروت از کل درآمد مالیاتی هستیم و سهم این بخش به ۱۲% رسید. مهمترین عامل آن، افزایش شدید درآمد مالیاتی محقق شده از ردیف مالیات بر نقل و انتقالات سهام است. به طوری که در این سال درآمد دولت از مالیات بر نقل و انتقالات سهام به ۱۷۱ هزار میلیارد ریال رسید.

طبق ماده ۱۴۳ قانون مالیات مستقیم، سازمان امور مالیاتی، به ازای هر نقل و انتقال (فروش) سهام و حق تقدم سهام شرکتها در بورس، مالیات مقطوعی به میزان ۰/۵% (نیم درصد) ارزش فروش سهام و حق تقدم دریافت میکند. در دو سال ۱۳۹۸ و ۱۳۹۹ درآمد مالیاتی دولت از نقل و انتقالات سهام به ترتیب ۵۰۴ و ۳۳۴ درصد رشد کرد و در شرایط بحرانی سال ۱۳۹۹ درآمد مالیاتی از این بخش به داد دولت رسید. در سال ۱۴۰۰ با سقوط بازار سهام، درآمد مالیاتی دولت هم از این بخش ۶۳% کاهش یافت.

مالیات بر نقل و انتقالات سهام در بین ردیفهای مالیات بر ثروت یک استثنا است و تنها ردیفی است که توانسته در بعضی از سالها سهم قابل توجهی از درآمد مالیاتی دولت را تشکیل بدهد اما با توجه به پرنوسان و غیرقابل پیشبینی بودن بازار سهام نمیتواند درآمد قابل اتکایی برای دولت باشد.

نتیجهگیری

در سالهای اخیر بهویژه پس از تحریمها و کاهش درآمدهای نفتی، دولت تلاش کرده درآمدهای مالیاتی خود را افزایش دهد. در این مطلب تلاش شد نشان داده شود که با وجود افزایش اسمی درآمدهای مالیاتی، مقادیر حقیقی آن به کندی رشد کرده یا در برخی موارد رشدی نداشته است. از آنجا که درسالهای تحریم سود بنگاهها و دستمزدها کندتر از هزینههای دولت رشد میکند، درآمد مالیاتی نمیتواند پا به پای هزینههای دولت حرکت کند. در این دوران جهش نرخ ارز، افزایش تورم و کاهش رشد اقتصادی، درآمد حقیقی دولت را از محل مالیاتها کاهش میدهد و درآمد مالیاتی در این سالها نمیتوانسته جایگزین درآمد نفتی شود.

همچنین معمولا متهمِ ردیف اولِ کم بودن درآمد مالیاتی دولت، بخشهایی مثل بنگاههای اقتصادی هستند. اما همان طور که نشان داده شد در سالهای تحریم، سهم اشخاص حقوقی غیردولتی از درآمد مالیاتی دولت تا ۳۵% افزایش پیدا میکند و دولت فشار تحریم و مشکلات خود را به بنگاهها منتقل میکند. آن هم در شرایطی که خود بنگاهها به دلیل تحریم و کاهش رشد اقتصادی تحت فشار هستند و افزایش مالیاتها به چالش مضاعفی برای آنها تبدیل میشود.

به غیر از مالیات بر ارزش افزوده که سال ۱۳۸۷ به ردیفهای مالیاتی اضافه گردید و سهم ۲۵% آن از کل درآمد مالیاتی دولت، بقیه ردیفهای تعریف شده با شکست مواجه شدهاند و سهم قابل توجهی از کل مالیات ندارند. در سالهای اخیر مالیات بر ثروت مورد توجه سیاستگذاران قرار گرفته و با سر و صدای فراوان عناوینی مثل مالیات بر خانههای خالی، خودروهای لوکس و … تصویب شدهاند. اما در عمل دولت موفق به اخذ مالیات از این ردیفهای مالیاتی نشده و این ردیفهای مالیاتی سهم قابل توجهی از درآمد مالیاتی دولت ندارند. تنها بخشی از مالیات بر ثروت که توانسته برای دولت درآمد داشته باشد، مالیات بر معاملات سهام است که آن هم تنها در سالهای رشد چشمگیر بازار سهام قابل تحقق بوده است. این ردیف مالیاتی به دلیل نوسان زیاد بازار سهام نمیتواند منبع قابل اتکایی برای درآمد مالیاتی دولت باشد.

با توجه به موارد یاد شده باید گفت که افزایش ۴۸.۹% درآمد مالیاتی دولت در بودجه پیشنهادی ۱۴۰۳ واقعبینانه نیست و با شرایط کشور و دیگر سیاستهای دولت همخوانی ندارد. در شرایطی که در سالهای اخیر خانوارها و بنگاههای اقتصادی به دلیل تحریم، رکود، تورم، جهشهای نرخ ارز و … آسیبهای جدی دیدهاند افزایش قابل توجه درآمدهای مالیاتی خود به فشاری مضاعف بر خانوارها و بنگاهها تبدیل خواهد شد و میتواند به کاهش رشد اقتصادی و رکود کل اقتصاد منجر شود. سیاستگذار افزایش درآمد کارمندان دولت را ۱۸% و بازنشستگان را ۲۰% تعیین کرده که با در نظر گرفتن نرخهای مالیات بر درآمد اشخاص حقیقی، درآمدِ در دسترس خانوارها به طور متوسط حداکثر ۱۸% رشد خواهد داشت که با تورم ۴۰% و افزایش هزینههای گوناگون چندان نویدبخش نیست.

منابع و پانویسها

سازمان امور مالیاتی کشور (+)

(۱) طبق تبصره ۱ بند ت و تبصره ۱۱- بند د ۹ بودجه ۱۳۸۴

(۲) برای تعدیل با تورم، گزارش شاخص قیمت مصرفکننده بانک مرکزی با سال پایه ۱۳۹۵ استفاده شده که مقادیر آن از سال ۱۳۱۵ موجود است.

(۳) به عنوان نمونه مراجعه کنید به موارد زیر:

- چالش قانون مالیات بر ارزش افزوده. روزنامه تجارت ۱۳۹۹ (+)

- معاون اجتماعی فرماندهی انتظامی استان یزد: عامل اصلی تجمع بازاریان اعتراض به مالیات بر ارزش افزوده است. خبرگزاری مهر ۱۳۹۵ (+)

- اعتراض طلافروشان به مالیات بر ارزش افزوده: نباید از کل طلا، مالیات بدهیم/ ۵ هزار واحد تعطیل شد. خبرآنلاین ۱۳۹۶ (+)

- تحریک بازار به بهانه اجرای قانون مالیات بر ارزش افزوده. ایسنا ۱۳۹۰ (+)

- اعتراض مجدد طلا فروشان به اجرای مالیات بر ارزش افزوده پس از دو سال. خبرآنلاین ۱۳۸۹ (+)

- اعتراض بازار اصفهان به اجرای مالیات بر ارزش افزوده. دنیای اقتصاد ۱۳۸۷ (+)

نویسندگان

تحلیلگر اقتصادی

یک پاسخ

سلام و سپاس از زحمات جنابعالی. از انجا که در اقتصاد اعداد و ارقام وقتی معنا پیدا می کنند که اساس مقایسه درست باشد لذا توصییه میکنم برای مقایسه درامد با تولید ناخالص داخلی همه اعداد بر یک وزن محاسبه شوند مثلا اگر تولید ناخالص داخلی بیست ساله بر اساس قیمت های ثابت سال ۱۳۹۵ تعدیل شده اند ارقام درامدمالیاتی هم بر همین مبنا تعدیل شوند تا بتوان جنبه مقایسه انها را حفظ کرد